近日,韓國(guó)政府催促現(xiàn)代商船與韓進(jìn)海運(yùn)合并的傳言不脛而走,引起市場(chǎng)高度關(guān)注。受此消息影響,現(xiàn)代商船和韓進(jìn)海運(yùn)的股價(jià)一路下跌,11月9日收市時(shí),現(xiàn)代商船的股價(jià)為5460韓元,較前一交易日下跌490韓元,下降幅度8.24%,直逼跌停;韓進(jìn)海運(yùn)股價(jià)為4705韓元,較前一交易日下降4.66%。韓國(guó)股民似乎并不看好兩家企業(yè)的合并,因?yàn)樵谶^去兩年里,兩家企業(yè)通過不斷出售資產(chǎn)獲得2萬億韓元,但依然資金短缺。與此同時(shí),韓進(jìn)海運(yùn)和現(xiàn)代商船高管也對(duì)合并的可行性持懷疑的態(tài)度,認(rèn)為兩家企業(yè)在多條航線上的成本結(jié)構(gòu)完全不一樣。

合并,由誰說了算

那么對(duì)兩家企業(yè)的合并究竟誰說了算?上海國(guó)際航運(yùn)中心信息員舒勝向《航運(yùn)交易公報(bào)》記者分析,韓國(guó)產(chǎn)業(yè)通常走的是市場(chǎng)化道路,而非政策引導(dǎo)性的,因此政府不會(huì)最后對(duì)其最后“拍板”。近期韓國(guó)造船業(yè)不斷掀起合并的傳言,但據(jù)韓國(guó)媒體的報(bào)道,韓國(guó)政府近期表態(tài)——只救一息尚存的造船企業(yè),對(duì)其他“無藥可救”的造船企業(yè)則聽之任之。

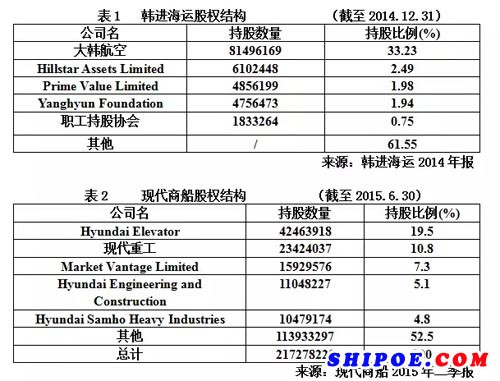

股東對(duì)于上市企業(yè)具有決定權(quán),可以決定企業(yè)的命運(yùn),那么是股東發(fā)起的合并嗎?或許是兩家企業(yè)有著共同的大股東?資料顯示,韓進(jìn)海運(yùn)和現(xiàn)代商船的股東結(jié)構(gòu)里,沒有政府參股,也沒有同一股東(見表1、2)。

排除政府和股東,銀行等債權(quán)人或許會(huì)成為合并的推動(dòng)力。資料顯示,雖然銀行非韓進(jìn)海運(yùn)的股東,但確是其債權(quán)人之一。韓進(jìn)海運(yùn)去年年報(bào)顯示,韓國(guó)產(chǎn)業(yè)銀行為其提供貸款1188.36億韓元;Hana 銀行、Woori 銀行和NH 銀行為其提供594.18億韓元貸款。同樣,銀行也曾為急需資金的現(xiàn)代商船“輸血”不少,尤其是韓國(guó)產(chǎn)業(yè)銀行多次為其到期的債務(wù)提供擔(dān)保,使其成功爭(zhēng)取了展期。雖然銀行給其貸款沒有公開的具體數(shù)據(jù),但不排除銀行作為其債權(quán)人的身份。

負(fù)債高,雙雙剝離非核心資產(chǎn)

其實(shí),韓進(jìn)海運(yùn)近幾年來一直飽受資金困擾,負(fù)債額2013年高達(dá)8.13萬億韓元,資產(chǎn)負(fù)債率從2013年的1151%降到今年二季度的647%。無獨(dú)有偶,現(xiàn)代商船的資金境況也并不好,今年二季度的資產(chǎn)負(fù)債率為878.2%,兩家企業(yè)的資產(chǎn)負(fù)債率遠(yuǎn)超上市企業(yè)資產(chǎn)負(fù)債率警戒線。資產(chǎn)負(fù)債率高,說明企業(yè)的資金來源中,來源于債務(wù)的資金較多,來源于所有者的資金較少。也意味著,企業(yè)財(cái)務(wù)風(fēng)險(xiǎn)較高,可能引起現(xiàn)金流不足、資金鏈斷裂,不能及時(shí)償債,將導(dǎo)致企業(yè)破產(chǎn)。

也因如此,韓進(jìn)海運(yùn)近兩年正努力緩解負(fù)債情況,其總裁在官網(wǎng)致辭中表示,去年,韓進(jìn)海運(yùn)經(jīng)過努力減少了近2萬億韓元的負(fù)債,截至去年年底,其負(fù)債額降為6.14萬億韓元;今年二季度,其負(fù)債總額進(jìn)一步減少至5.81萬億韓元。

為了改變負(fù)債情況,韓進(jìn)海運(yùn)不得不變賣非核心資產(chǎn),甚至剝離LNG船和散貨船的運(yùn)輸業(yè)務(wù)。其去年四季報(bào)顯示,去年通過出售非核心資產(chǎn)、發(fā)行債券、銀行貸款等方式共獲得資金1.91萬億韓元,這筆錢正是2013年與2014年債務(wù)的差額。去年,韓進(jìn)海運(yùn)出售的航運(yùn)資產(chǎn)具體款項(xiàng)為:通過轉(zhuǎn)讓散貨及LNG船長(zhǎng)期運(yùn)輸合同獲得3000億韓元;通過出售其在西班牙阿爾赫西拉斯港的碼頭股份獲得1461億韓元;出售廢舊船舶獲得1365億韓元(見表3)。

10月2日,韓進(jìn)海運(yùn)發(fā)布公告,將出售其所持H-Line海運(yùn)22.2%的股權(quán)。去年6月,韓進(jìn)海運(yùn)已將H-Line海運(yùn)77.8%的股權(quán)以2.98億美元出售給資產(chǎn)管理企業(yè)Hahn&Company,此次售股完成后,韓進(jìn)海運(yùn)將與H-Line海運(yùn)沒有股權(quán)關(guān)系,值得注意的是“H-Line”海運(yùn)擁有韓進(jìn)集團(tuán)散貨船和LNG船運(yùn)輸業(yè)務(wù)。

與此同時(shí),現(xiàn)代商船也因經(jīng)營(yíng)不善債務(wù)累累,陸續(xù)剝離了LNG運(yùn)輸船業(yè)務(wù),4月份差點(diǎn)把旗下13艘散貨船賣給韓國(guó)的SK Shipping 以變現(xiàn)5.5億美元,后因出售2艘VLCC獲得1億美元而將出售散貨船的計(jì)劃擱置了。但據(jù)媒體報(bào)道,10月份,現(xiàn)代商船重提將散貨船運(yùn)輸和其在美國(guó)洛杉磯及塔科馬碼頭的業(yè)務(wù)剝離,使其證券化并注入9月份才成立的新企業(yè)——現(xiàn)代散貨中,以獲得更多的現(xiàn)金流。為了獲得現(xiàn)金流,現(xiàn)代商船近兩年不斷出售旗下資產(chǎn),去年2月,將其LNG運(yùn)輸船業(yè)務(wù)出售給IMM投資有限責(zé)任公司,獲得1.1萬億韓元;去年2月,出售釜山碼頭資產(chǎn)獲得700億韓元;今年6月出售其在現(xiàn)代證券的所有股份給日本私募Orix,獲得6470億韓元(見表4)。

若合并,運(yùn)力規(guī)模如何

韓進(jìn)海運(yùn)和現(xiàn)代商船在雙雙剝離了LNG、散貨運(yùn)輸船業(yè)務(wù)和碼頭資產(chǎn)后,所剩的核心業(yè)務(wù)就只剩集運(yùn)業(yè)務(wù)了,如果合并,集裝箱運(yùn)力達(dá)幾何?

根據(jù)Alphaliner統(tǒng)計(jì),截至10月1日,韓進(jìn)海運(yùn)自有運(yùn)力38艘、278102TEU, 租入運(yùn)力67艘、355462TEU,共運(yùn)營(yíng)105艘集裝箱船、633564TEU,在全球班輪公司中排名第9?,F(xiàn)代商船二季報(bào)顯示,截至7月31日,現(xiàn)代商船自有集裝箱船運(yùn)力22艘、165080TEU,租入運(yùn)力36艘、223889TEU,共運(yùn)營(yíng)集裝箱船58艘、388969TEU,全球排名第16。兩者若合并,合并后的企業(yè)將運(yùn)營(yíng)163艘集裝箱船、1022533TUE,按艘數(shù)計(jì),將在全球班輪公司排行榜中排名第7,在中遠(yuǎn)集運(yùn)之后,對(duì)于本來排名第9的韓進(jìn)海運(yùn)來說進(jìn)步不大;若按運(yùn)力計(jì),將排名第4,超越長(zhǎng)榮海運(yùn),在達(dá)飛輪船之后。此外,韓進(jìn)海運(yùn)另有在建集裝箱船4艘、36120TEU,平均每艘運(yùn)力為9000TEU以上;現(xiàn)代商船另有在建集裝箱船6艘、6萬TEU,平均每艘運(yùn)力為1萬TEU,預(yù)計(jì)明年交付(見表5)。

11月5日,在“國(guó)際海運(yùn)年會(huì)2015”上,中遠(yuǎn)集團(tuán)董事長(zhǎng)馬澤華表示,聯(lián)盟化、規(guī)?;呛竭\(yùn)業(yè)發(fā)展的趨勢(shì)。在這種趨勢(shì)下,韓進(jìn)海運(yùn)和現(xiàn)代商船并還是不并,何時(shí)并,由誰來主導(dǎo)都不重要,重要的是合并后的企業(yè)成本與市場(chǎng)的配合度是否符合市場(chǎng)發(fā)展的規(guī)律。